【賣厝阿明】買房貸款時,信用評分多少比較好?如何看分數?什麼行為會被加分、扣分?

(圖片提供/賣厝阿明)

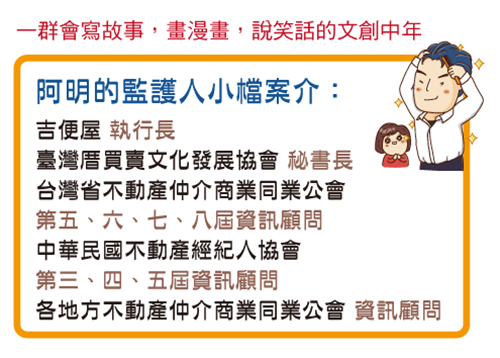

買房是許多人的夢想,除了存到自備款之外,跟銀行申請貸款也很重要,但在台灣申請任何貸款,銀行皆會看「信用評分」來決定是否核准,究竟想成功貸款分數要多高?要如何維持高分?假設太低的話怎麼補救? 今天就請房產知識達人阿明為您詳細說明信用評分的機制。

一、何謂信用評分?

信用評分是財團法人金融聯合徵信中心所搜集並在揭露期的資料,來預測當事人未來一年是否能履行還款義務,簡而言之,就是銀行來判斷您的信用是否合格。

二、如何得知自己的分數?

依個資法規定,個人有權利了解自身的信用評分,只要向聯徵中心申請當事人綜合信用報告並加查信用評分,即可從報告中瞭解自己的信用評分。

有四種管道可以查閱:

1.到聯徵中心臨櫃申請

2.郵局代收代驗

3.本人郵寄辦理

三、如何計分?

聯徵中心的計算標準有三大類資料,以下分別說明。

1. 繳款行為類:

信用卡、授信借貸(信貸、學貸及各種貸款)跟票據(匯票、本票及支票)的還款行為表現。

2. 負債類:

負債總額、信用卡額度使用率、負債型態、負債變動幅度等資料。

3. 其他類:

新信用申請相關資料、信用長度及保證人相關資訊。

綜合以上資料,聯徵中心會依照不同屬性的客群,來決定每類資料的佔評分的比重。

四、分數標準是多少?

聯徵中心的三種常見評分為「沒有分數」、「固定200分」、「200~800分」

1.沒有分數(此次暫時沒法評分):通常也被稱為「信用小白」,並非信用不佳,而是與銀行沒來往。

a.信用資料不足,例:沒有用信用卡的人,或信用卡使用不到3個月。

b.不適合取得信用,例如受監護宣告者。

c.信用資料有爭議,

d.有不良紀錄,且目前無正常之信用交易

e.已完成債務協商註記者

f.消債條例適用者

g.僅有學貸,由於學貸屬於政府特殊專案,銀行不會視為真正的信用來往。

2.固定200分:有不良信用紀錄,但銀行仍願意與之來往。

a.任一貸款出現逾期、催收或呆帳者

b.任一信用卡遭強制停卡、催收或出現呆帳

c.任一票據存款戶被記為拒絕往來戶

3.介於200~800分:依據個人信用資料來評分,越高代表信用越好,聯徵中心預測違約的風險較低,反之,分數越低,也就被認為違約風險較高。

a.400分以下就算是「信用不佳」、「信用瑕疵」。

b.550分以下,信用分數偏中下階層,除非其他財力或工作條件非常好才有可能申請到信用貸款。

c.650分以下,就算信用貸款核貸,通常利率也偏高,且必須要仔細挑選銀行,才有機會核貸。

d.650分以上,大部分的銀行都會通過信貸審核。

e.650分~800分,分數越高,審核通過的條件利率會越好。

五、申請房貸最少要幾分?

一般來說,建議要500分以上的信用評分,申貸才可能過件,但個人信用不是核貸的主要條件,在申辦房貸前有幾點要注意。

1. 過去貸款及信用卡不能有遲繳紀錄。

2. 銀行不能有呆帳或債務協商紀錄。

六、什麼行為會被扣分?

1. 信用卡或信用貸款遲繳

2. 連續申請多家銀行信用貸款或信用卡

3. 使用信用卡預借現金。

4. 使用信用卡循環利息。(只繳最低應繳金額)

5. 信用卡使用額度過高。(建議使用10%~30%,最高不要超過50%。)

6. 信用卡永久額度過低

7. 隨意剪卡

七、信用評分怎麼增加?

1. 與銀行建立良好往來

2. 信用卡費、貸款等準時繳款。

3. 繳清全額信用卡費

4. 不刷爆信用卡

5. 不要使用預借現金。

6. 不要隨意停用信用卡

7. 有效控制消費並且順利還債。

8. 減少負債型態,若有多家銀行信貸,建議申辦債務整合。

9. 對信用報告中的任何錯誤提出異議。

延伸閱讀:如果名下有負債,可能會少貸多少房貸呢?

彙整編輯:May

圖文提供:賣厝阿明

標籤

你可能想看